Épargne

Comment accélérer la circulation de l’épargne entre les générations ?

Favoriser une meilleure circulation des capitaux entre les générations en créant un écart de taux incitatif entre droits de succession et droits de donation en pleine propriété et en favorisant les transmissions aux petits enfants.

Groupe Fiscalité Ambition France

(29/12/2021)

La CEI : la Circulation de l'Épargne Inter Générations

Propositions

Réduire l’impôt de 50 % en cas de donation en pleine propriété pour faciliter la circulation des capitaux entre les générations.

Rehausser les franchises successorales à 200 K€ pour les enfants et à 100 K€ pour les petits enfants, frères, sœurs, neveux et nièces.

Ramener la durée de renouvellement des franchises de 15 à 6 ans appliquée auparavant.

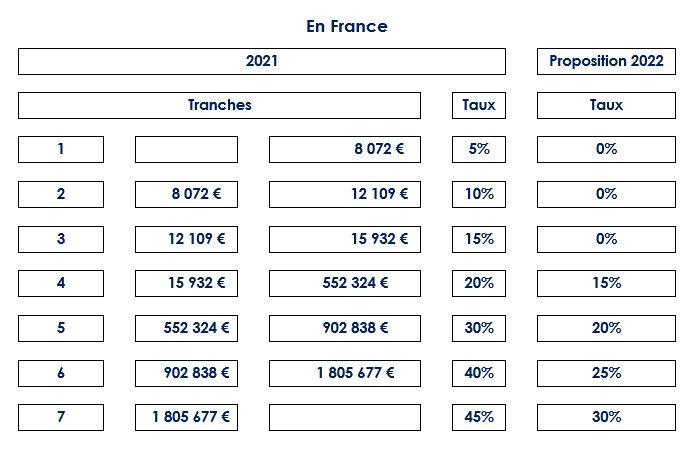

Exonérer de droits les 3 tranches les plus basses pour encourager la transmission populaire. Réviser le barème des droits de succession et de donation pour viser la moyenne de la zone euro.

Introduire un plafonnement familial innovant : l’État ne pourra pas prélever plus que les droits versés par un enfant.

À titre d’exemples :

Pour un couple avec un enfant, l'État ne pourra pas prélever plus de 50% de la succession.

Pour un couple avec deux enfants, l'État ne pourra pas prélever plus de 33.33 % de la succession puisqu'il y a 3 parts théoriques (l'État et les deux enfants)

Pour un couple avec trois enfants l'État ne pourra pas prélever plus de 25 % de la succession puisqu'il y a 4 parts théoriques (l'État et les trois enfants)

Et ainsi de suite...

Cette proposition éviterait de désavantager les familles avec enfants et pourrait être politiquement comprise.

ANNEXES

Objectifs de cette contribution :

Favoriser une meilleure circulation des capitaux entre les générations en créant un écart de taux incitatif entre droits de succession et droits de donation en pleine propriété et en favorisant les transmissions aux petits enfants.

Viser à moyen terme de rejoindre la moyenne des taux européen de la zone Euro en matière de droits de succession et droits de donation.

Limiter les départs à l’étranger des donateurs et donataires concernés. On constate une amplification du phénomène de transmission à l’étranger à cause des taux élevés à 45 %. Plusieurs centaines de milliards concernés (estimation)

Faire revenir les Français de l’étranger lorsque nous serons revenus dans la moyenne européenne.

Constats

Les taux marginaux maximum des droits de succession et donation à 45 % en France sont les plus élevés de la Zone Euro. Ils sont considérés comme confiscatoires au regard des autres pays de la Zone euro.

Qui peut raisonnablement accepter d’acquitter des droits de succession représentant 45 % de l’héritage de ses parents ?

Ces droits indifférenciés tout au long de la vie, applicables aux donations et aux successions, freinent la circulation des capitaux entre les générations.

Ils sont la cause principale des départs à l’étranger des contribuables soucieux de transmettre leur patrimoine et empêchent le retour des français de l’étranger, privant ainsi la France de recettes fiscales.

Verbatim entendus suite à cet audit au sein des société de gestion :

« Si les droits de succession baissent en 2022, nous revenons »,

« Si les droits de succession restent à 45 %, nous partons ».

Droits de succession et de donation en 2020 dans la Zone Euro

Belgique : les droits sont fonction de la région. Ils vont jusqu’à 30 % au-delà de 500.000 € - 0 % en cas de donation. Les taux sont moins fort qu’en France mais avec moins d’exonérations

Luxembourg : 0 % pour les héritiers en ligne directe et conjoint en présence d’enfants

Allemagne : de 7 % pour un patrimoine inférieur à 75 K€ à 30 % au-delà de 26 M€ et après abattement de 500.000 € pour les conjoints et 400.000 € en ligne directe avec de nombreuses exonérations en cas de transmission d’entreprise. Le barème n’est pas progressif

Grèce : 10 % au-delà de 600 K€

Suisse : 0 % pour mémoire hors zone Euro

Italie : 4 % après abattement de 1.000.000 € en ligne directe, 6 % pour les autres membres de la famille et 8 % pour les tiers

Espagne : 34 % au-delà de 797.555 €

Portugal : exonération totale des ascendants et descendants et 10 % pour les tiers

Pologne : 7 %

En France

Comportement des épargnants français

On constate que beaucoup de familles, au-delà d’un certain patrimoine, partent résider à l’étranger pour organiser leurs transmissions.

La famille est devenue un lien d’unité et de protection. Passé un certain niveau de patrimoine que nous situons au-delà de 3 M€ d’actifs financiers, les épargnants qui ont travaillé toute leur vie pour développer leur entreprise ou leur activité libérale aspirent à transmettre leur patrimoine à leurs enfants et petits-enfants tout en restant résident en France.

Leur motivation n’est plus tant de travailler pour eux, mais pour leur famille au sens large du terme, c'est-à-dire en incluant enfants, petits-enfants voire arrières petits-enfants.

Des conditions de la transmission confiscatoires en France

Le capital est taxé à quatre reprises tout au long de sa constitution avec des taux marginaux maximum parmi les plus élevés de la planète :

Impôt sur le revenu au taux marginal de 45 %

IFI au taux maximal de 1.5 % pour l’immobilier

Prélèvement Forfaitaire Unique au taux global de 30 % (12,8 % pour l’IRPP et 17,2 % pour les PS)

Droits de succession et de donation 45 % à partir de 1 805 677 € avec franchise de 100 000 €

Le poids de la fiscalité tout au long de la vie, n’incite pas les épargnants français à développer leurs activités en France. Il en résulte une perte de création de richesse en France et donc une perte d’emplois et de recettes fiscales pour l’État.

Si la taxation reste à 45 %, la France risque de perdre une bonne partie de ses grands contribuables sur la prochaine mandature.

Les jeunes générations, formées en France avec un système éducatif de qualité dans lequel l’état investit, sont incitées à créer leur entreprise hors de France pour éviter cette imposition excessive sur le capital et éviter des droits de transmission inéquitables par rapport aux principaux pays de la Zone Euro.

La suppression de l’ISF est une première étape, mais ne suffit pas. Il est nécessaire de parvenir à un équilibre entre le contribuable et l’État. L’argument pour convaincre l’opinion publique est de mieux faire circuler l’épargne entre les générations pour relancer l’investissement, la consommation, l’emploi et les recettes fiscales et sociales. C’est le gagnant-gagnant

Cette nécessité de mobiliser l’épargne est d’autant plus grande que son accumulation durant la période de Covid est considérée par tous comme excessive et un frein à l’économie.

Il est temps de la libérer en faveur des jeunes générations

Nous devons réformer en début de mandat si nous souhaitons avoir davantage d’investisseurs français en France et ne pas dépendre de fonds souverains du moyen orient ou de fonds de pension américains pour financer nos entreprises françaises.

Tous les épargnants ne bénéficient pas de l’exonération liée à l’outil de travail ou à un pacte Dutreil.

Idées reçues sur le « old money » qu’il faudrait taxer davantage.

Le « old money » pour ses détracteurs concerne des capitaux détenus par des épargnants dans les établissements financiers sous forme de mandat sous gestion ou de contrats d’assurance-vie libellés en unités de compte.

Le « old money » est le plus souvent investi dans l’économie réelle contrairement aux idées reçues, c'est-à-dire dans des entreprises françaises listées et/ou dans des capitalisations moyennes. Il ne s’agit nullement de « rentes » comme certains médias ou politiques le caricature trop souvent.

On oublie souvent que le « old money » a été « new » et qu’il finance aussi le « new money » du type start up ou PME.

Une taxation excessive susceptible de faire partir ses ayants droits est contre-productive surtout si nous souhaitons développer l’investissement privé en France.

Il est important d’apporter une solution efficace à tous les types de patrimoines et pas seulement aux petits et moyens portefeuilles.

La hausse de la franchise successorale dans le cadre des donations est une bonne piste, mais ne résout pas le risque de faire partir nos grands patrimoines surtout s’ils ne sont pas logés dans un pacte Dutreil.

Éléments de langage

Cette proposition peut rester en dehors du débat présidentiel pour éviter de passer pour un nouveau « cadeau pour les riches » :

Faire circuler l’épargne entre les générations,

Mise à 0 % des trois premières tranches du barème pour faciliter la transmission populaire.

Permettre à la jeunesse d’investir et de créer de la richesse en France

Favoriser la consommation

Viser la moyenne de la Zone euro à moyen terme

Contributeurs sondés

Sociétés de gestion de portefeuilles, avocats fiscalistes des personnes, associations de Family-office, épargnants détenant des actifs financiers significatifs, retraités, entrepreneurs, jeunes actifs…