Finances publiques

Retour sur 1 000 milliards de dette additionnelle (2016-2024)

Revue Commentaires - automne 2024 - Par Jean-Pascal Beaufret*

L’attitude des autorités françaises dans le domaine des finances publiques ressemble à celle des trois singes de la parabole asiatique, appelés en japonais Mizaru pour l’aveugle, Kikazaru pour le sourd et Iwazaru pour le muet. Or ceux qui refusent de voir, de comprendre et de décrire les causes d’une situation se privent de la capacité d’y remédier. Le déni est un facteur constant d’affaiblissement collectif.

Après avoir disparu depuis la crise des subprimes, la question de la dette revient aujourd’hui au premier plan et va y rester longtemps, puisque les taux d’intérêt réels sont au niveau où l’endettement menace de faire boule de neige. De plus, la divergence des indicateurs financiers français s’est accrue depuis 2020 avec les pays de la zone euro, où la dette publique baisse. À cause du « quoi qu’il en coûte » mis en œuvre pendant trois ans, nous sommes devenus un mauvais élève de la classe européenne, placé à nouveau en « déficit excessif » au moment symbolique de l’ouverture des Jeux olympiques de Paris.

Il faut donc prendre très au sérieux la question posée par la trop éphémère commission d’enquête parlementaire sur les causes de l’accroissement de la dette, dissoute le 9 juin dernier. D’où viennent les 1 000 milliards d’euros de dette supplémentaire qui, à fin 2024, auront été ajoutés aux 2 200 milliards de la fin 2016 ? Aucune réponse précise n’a été apportée durant les premières auditions. De même, aucun diagnostic sérieux n’a été posé pendant les débats électoraux du printemps et de l’été 2024 à l’occasion desquels ont été émises, au contraire, de nombreuses propositions non financées, notamment sur les retraites.

J.-P. B.

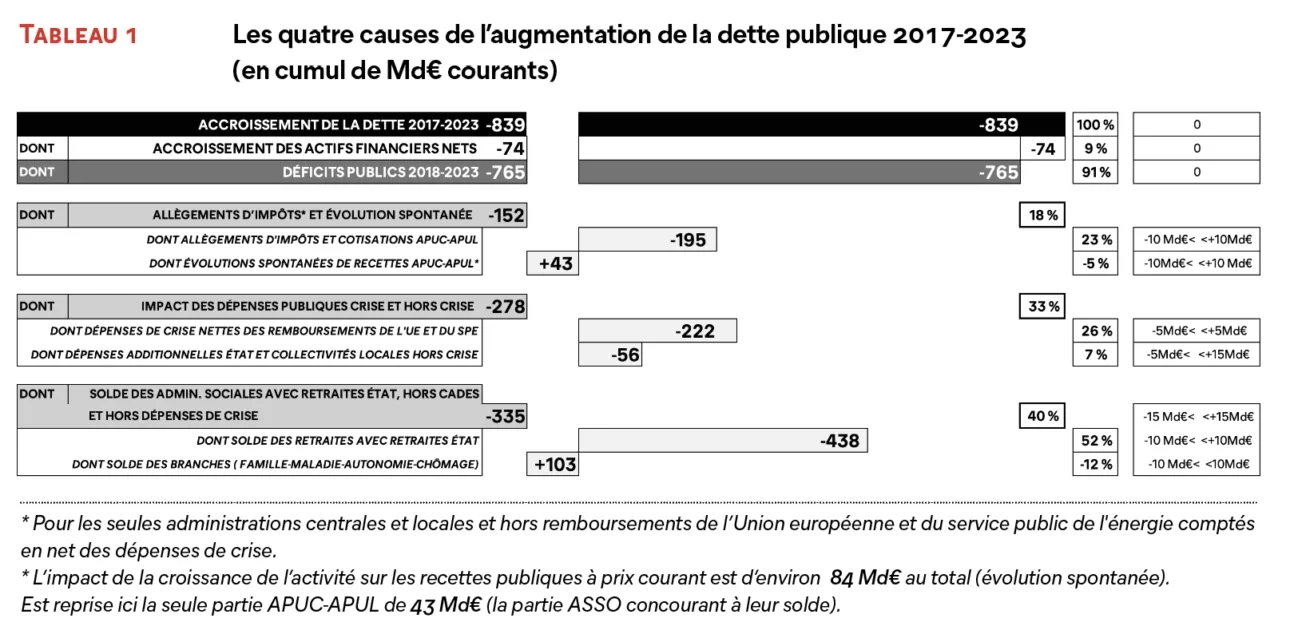

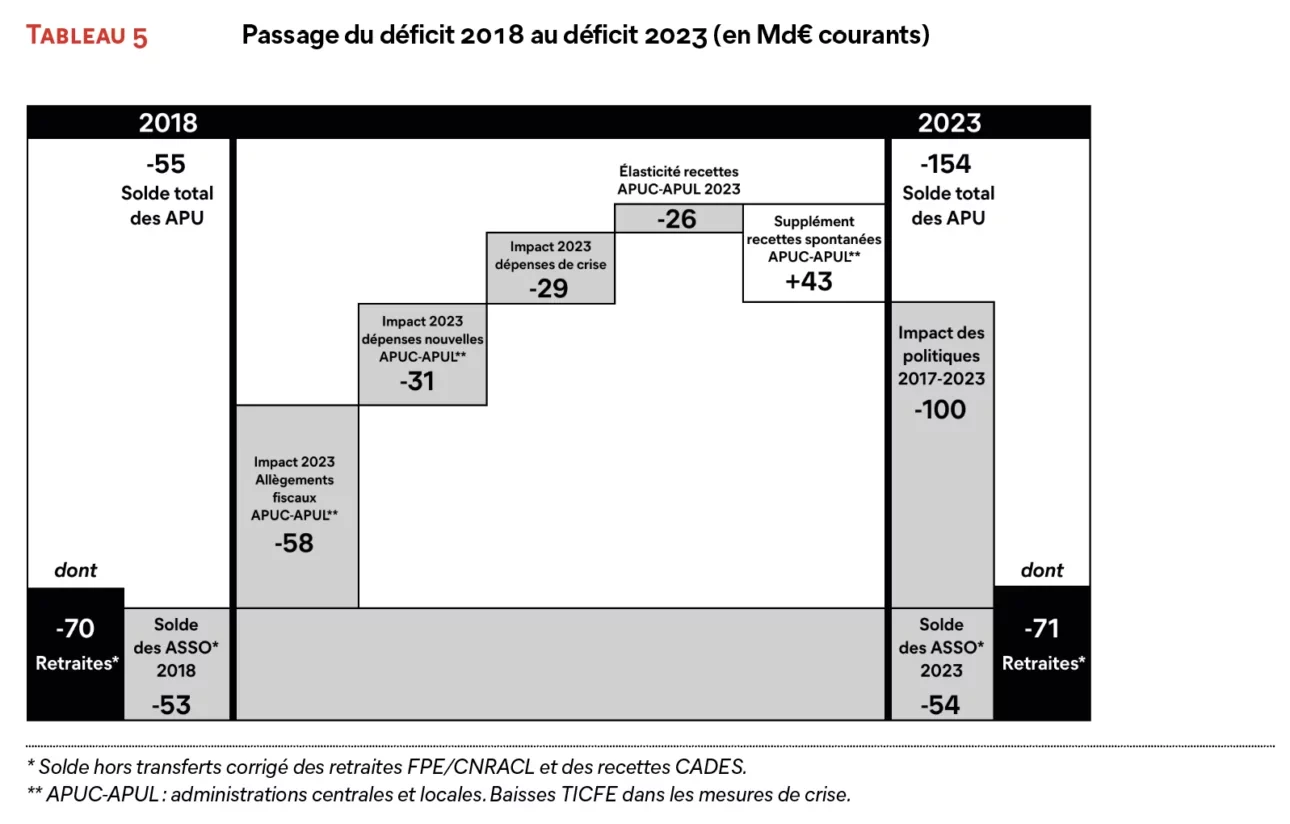

Pour répondre à la question posée de manière nécessairement approchée1, l’analyse qui suit ventile entre quatre causes principales l’accroissement de la dette publique de 839 milliards d’euros (Md€) entre la fin 2017 et la fin 2023, dont 765 Md€ de déficits publics et 74 Md€ d’accroissement d’actifs (voir le tableau 1). Elle éclaire ainsi sur ce qui s’est passé avant cette période, car la principale origine récurrente de l’endettement, le poids des retraites, était déjà à l’œuvre bien auparavant et s’est poursuivie.

Plus parlante en milliards d’euros courants qu’en pourcentage du PIB et encadrée par des marges d’incertitude, l’analyse se fonde sur les documents publics2, en corrigeant toutefois le cadre institutionnel de présentation des comptes, inadapté pour comprendre l’origine de l’endettement, ce qui constitue une cause importante de la cécité collective (voir à la fin de l’article l’encadré méthodologique sur les biais de la présentation des comptes publics).

Comment croire en effet à une présentation officielle qui attribue à l’État 100 % des déficits, alors qu’il n’est à l’origine que de 37 % des dépenses publiques3 ? Même s’il est trop coûteux et redondant, le fonctionnement des administrations centrales et locales n’est pas la cause principale de l’endettement, contrairement à une opinion répandue.

Comment croire, comme voté chaque année par le Parlement, que les administrations de Sécurité sociale, qui réalisent 48 % des dépenses publiques, soit 5 points de PIB de plus que celles des autres pays européens et 20 % de plus que le PIB depuis 2000, génèrent des excédents et donc diminuent la dette ?

Il faut corriger cette présentation inexacte, dont tout le monde s’accommode car elle évite de traiter les questions jugées les plus difficiles.

Les dépenses exceptionnelles liées aux crises (1/4 du supplément de dette)

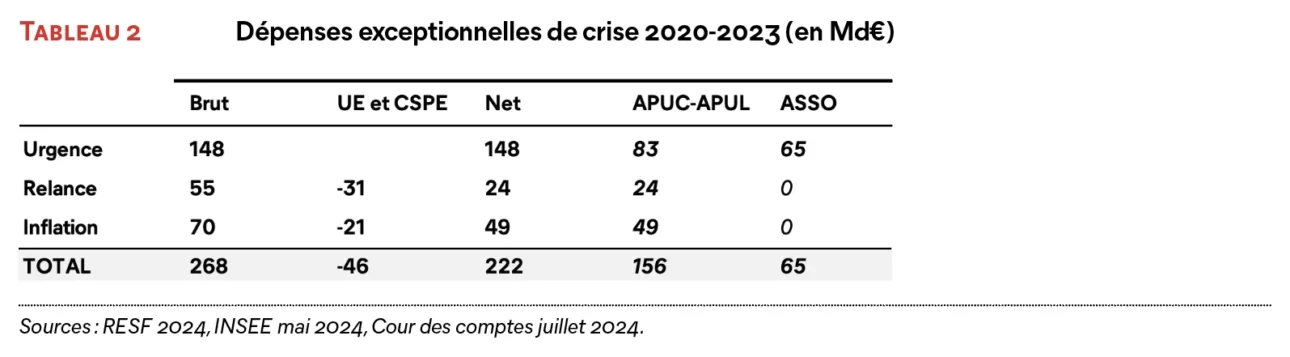

Ces dépenses n’ont représenté que 26 % de la dette supplémentaire, soit - 222 Md€ pour l’urgence Covid (- 149 Md€), la relance Covid (- 24 Md€4) et la compensation de l’inflation (- 49 Md€) (voir le tableau 2). Il est facile de dire a posteriori que ce montant aurait pu être moins élevé au vu de dépenses moindres dans les pays voisins, à l’exception de l’Italie. Il est, en revanche, plus pertinent de constater que la protection généralisée du pouvoir d’achat des actifs et des inactifs a été privilégiée à l’investissement. Dans ce domaine, les annonces sur la relance de l’économie (en septembre 2020, plan dit des « 100 Md€ ») se sont révélées exagérées, avec des dépenses réelles de moins des deux tiers, pas toujours nouvelles et moins efficaces qu’attendu5. C’est d’ailleurs pourquoi il a paru nécessaire, un an après, de les compléter par un nouveau plan France 2030, avec 34 Md€ de dotations supplémentaires.

Pourtant, l’importance des dépenses de crise n’a pas empêché, en parallèle, d’accroître les dépenses courantes de l’État : effort important au-delà du plan de relance pour la formation et l’apprentissage, quatre lois de programmation des augmentations de crédit pour la défense, la police, la justice et la recherche, immobilisant 20 % des dotations de l’État, revalorisation des rémunérations des enseignants, prime d’activité doublée pour les bas salaires, allocation aux adultes handicapés renforcée, plan France 2030… Elles n’ont été financées que par très peu d’économies et ont représenté un cumul sur six ans d’au moins 60 Md€ de déficits additionnels soit 7 % de la dette additionnelle. Après des années de stabilité de la dépense entre 2017 et 2019, ces dotations ont été engagées au titre des années 2020 à 2023.

Il est à noter que la transition climatique n’a pas été principalement financée jusqu’à présent sur les dotations courantes de l’État mais sur les crédits exceptionnels de la relance. La pérennisation des aides et leur renforcement restent donc devant nous6. De même, la charge en intérêts de la dette n’a pas encore constitué une cause significative d’alourdissement de celle-ci.

Les allègements fiscaux (1/4 du supplément de dette)

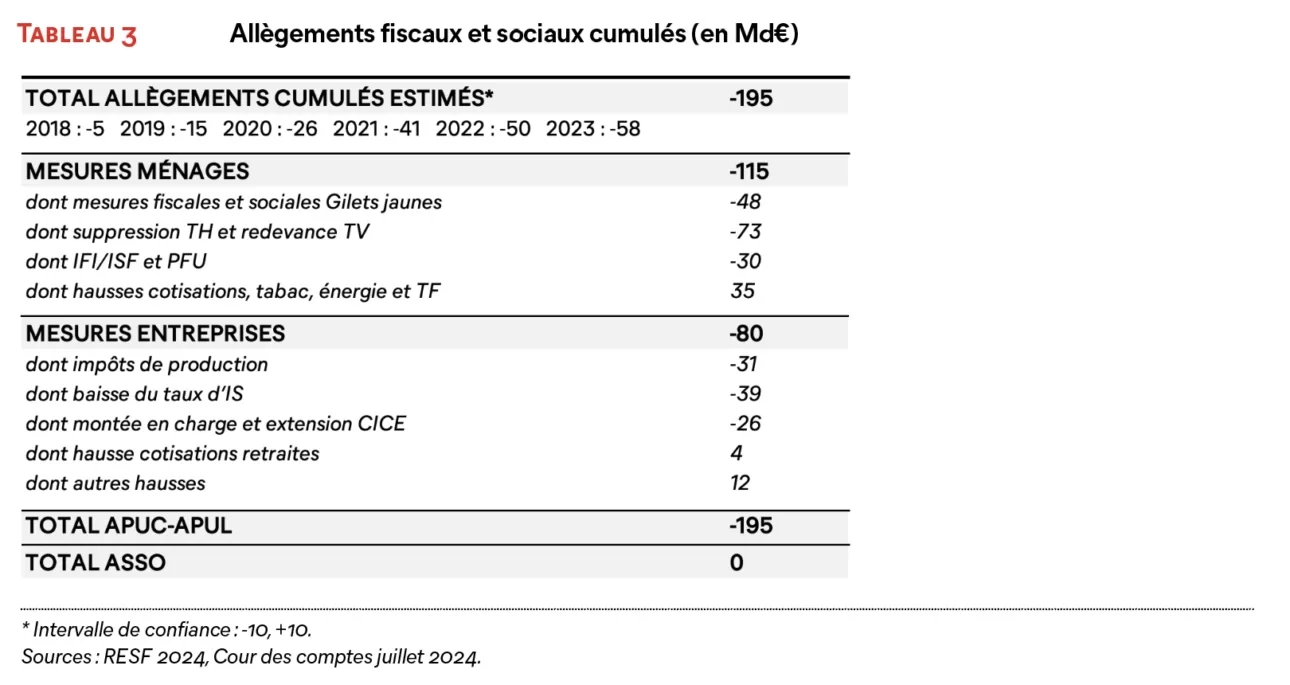

Les mesures nouvelles d’allègements fiscaux ont représenté 23 % du supplément de dette (-195 Md€ en cumul7 ; voir le tableau 3).

De manière très heurtée, avec des bas en 2020 et 2023 et des hauts en 2021 et 2022, liés aux variations de l’activité et à l’élasticité de l’impôt, les recettes des administrations ont diminué par rapport au PIB. Cette évolution a été en partie compensée par la croissance spontanée de la base fiscale (+ 84 Md€, dont + 43 Md€ pour les administrations centrales et locales), bien moindre qu’en l’absence de crise mais substantielle8.

Contrairement à une idée reçue, ce sont les ménages qui ont bénéficié de la majorité (60 %) de cet effort grâce à la baisse de la taxe d’habitation-redevance TV (- 73 Md€), de l’impôt sur le revenu et grâce au prélèvement forfaitaire unique de 30 % (- 52 Md€), tandis que la part des entreprises (baisse de l’impôt sur les sociétés et des impôts de production) n’a représenté que 40 % des allègements. La politique du renforcement de l’offre est en fait restée assez modeste au regard de l’amélioration du revenu disponible.

Dans la continuité des périodes antérieures, les retraites (1/2 du supplément de dette)

Quand des régimes de protection sociale ne sont pas couverts intégralement par des prélèvements obligatoires (cotisations ou impôts directement affectés)9, la solidarité indispensable dans les régimes par répartition est en défaut. La charge des prestations sociales se reporte mécaniquement sur l’avenir au travers des subventions que leur versent d’autres institutions publiques endettées10 ou des dettes que les administrations sociales contractent.

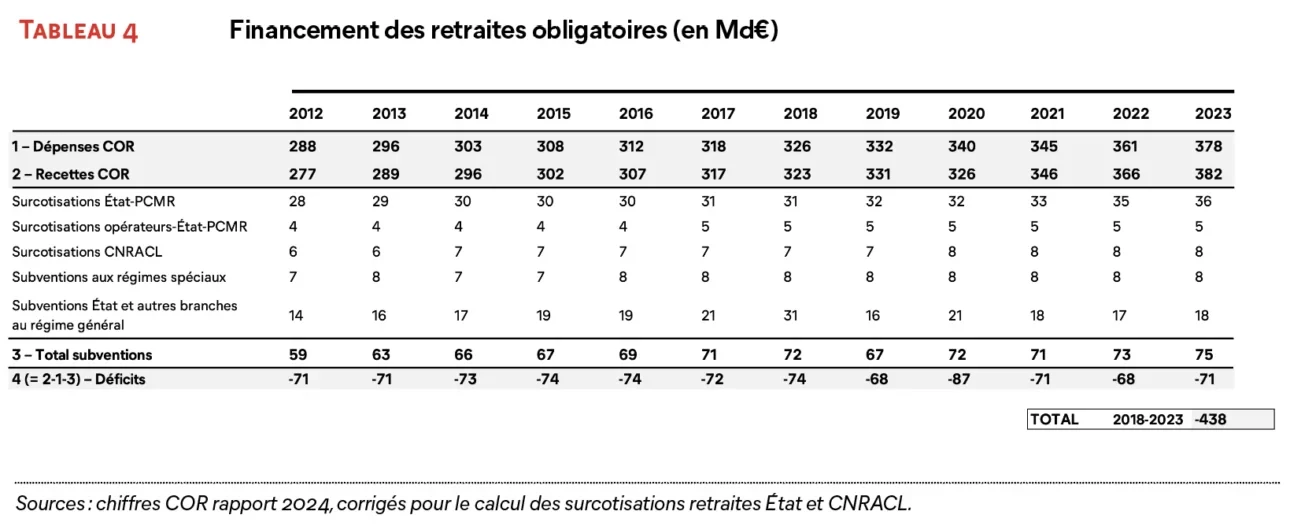

De manière constante, les retraites, qui représentent près du quart des dépenses publiques, sont financées à 66 % seulement par des cotisations, 14 % par des impôts transférés, et laissent donc un solde de 20 % à couvrir par l’État, par ses opérateurs, par les collectivités locales et les hôpitaux, employeurs de fonctionnaires, ainsi que par les autres branches de la protection sociale. Comme auparavant, ces subventions ont pris la forme en 2023 de :

– surcotisations de 49 Md€ pour les deux régimes de retraites des fonctionnaires (au taux de 98 % des traitements pour l’État, 85 % pour ses opérateurs et 43 % pour les collectivités locales, contre 28 % pour les salariés, taux plafond légal des cotisations retraites déjà très élevé en Europe) ;

– subventions de 8 Md€ aux autres régimes spéciaux déficitaires11 ;

– subventions au régime général des salariés du privé, par l’État (exonérations ciblées de cotisations, 4 Md€) mais surtout par la branche famille (10 Md€) et la branche chômage (4 Md€).

Quelle que soit la justification, au cas par cas, des subventions qui financent 16 régimes déficitaires sur 42, représentant 70 % des prestations de retraites12, il est indéniable qu’elles pèsent toutes sur le déficit public consolidé et concourent à l’accroissement de la dette.

En effet, soit elles sont comptabilisées à tort en « cotisations », c’est-à-dire en coût salarial des fonctionnaires, et majorent alors très fortement la masse salariale des fonctionnaires actifs de l’État et de ses opérateurs13, soit elles sont inscrites explicitement au titre des retraites dans les dépenses de l’État (12 Md€ par an) ou dans les dépenses d’autres branches de la protection sociale (comptes de la CNAF ou de l’UNÉDIC). Le jeu de bonneteau du financement des retraites masque la réalité.

Le tableau 4 détaille le financement des retraites sur douze ans. Malgré ces données qu’il affiche en annexe de son rapport 2024, le Conseil d’orientation des retraites (COR) fait état des excédents « conventionnels » des retraites de 2021 à 2023, ce qui continue à être trompeur sur la situation financière du système. Car le poids financier des retraites est ancien. De 2012 à 2017, les retraites ont aussi contribué à 434 Md€ de déficits, soit 78 % des déficits de la période. Personne ne veut le reconnaître : le syndrome « Mizaru, Kikazaru, Iwazaru » dépasse les quinquennats.

Il aurait pu en être autrement si le gouvernement avait demandé au Parlement, dans un choc majeur, d’affecter aux retraites 70 des 96 Md€ de TVA qui restent à sa disposition, en remplacement de subventions14. Mais, s’il l’avait fait, cette branche de la protection sociale, nettement moins fondée sur les revenus d’activité des bénéficiaires, serait devenue un système d’aides, non contributif. Et le financement des dépenses de solidarité du passé (retraites) aurait été privilégié aux dépenses d’avenir et d’attractivité du territoire (État et collectivités locales), avec un effet d’éviction encore renforcé.

Effacé par l’État au travers d’une aggravation de son déficit, le besoin de financement des retraites a été aussi compensé par les autres branches de la protection sociale. Des subventions aux retraites de la Caisse nationale d’allocations familiales (CNAF), très excédentaire sans ces subventions, de l’UNÉDIC, pourtant déficitaire sur la période, ont représenté 84 Md€ sur la période, imputés à tort en dépenses statutaires de ces branches, dont elles ne sont pourtant pas les prestations.

Il faut noter que cette charge de retraites, logée dans les autres branches de la protection sociale, a représenté presque autant que leurs résultats négatifs sur la période (- 105 Md€ avec UNÉDIC). Hors retraites et hors charges exceptionnelles de la pandémie absorbées par l’assurance-maladie et par l’UNÉDIC (chômage partiel), la protection sociale aurait été excédentaire (45 Md€) sur la période grâce aux excédents très importants de la branche famille15. L’assurance-maladie, généralement tenue pour responsable du « trou de la Sécu », et l’assurance chômage sont des causes faciles mais inexactes, qui masquent que le déficit réel des régimes sociaux français est lié aux seules retraites.

Les comptes sociaux votés en loi de financement de la Sécurité sociale (LFSS) sont confus : ils sont affectés de multiples transferts externes et internes qui représentent 8 % des dépenses des régimes obligatoires de base de Sécurité sociale. Ils sont présentés sur base individuelle et non en « contribution au déficit public consolidé », ce qui empêche de mettre en évidence la situation véritable de chaque branche (voir ci-après l’encadré méthodologique).

La constitution d’actifs financiers nets

Cet écart de 74 Md€ entre « déficits » et « dette » se produit essentiellement en 2020. L’État, face à une crise brutale, a logiquement centralisé les trésoreries, s’est endetté à court terme, a constitué des encaisses de précaution. Celles-ci ont été ultérieurement investies en actifs à long terme, participations (31 Md€ bruts dont 17 Md€ en augmentation de pital d’EDF, 7 Md€ d’Areva-Orano et 7 Md€ de SNCF et Air France), en avances remboursables pour les programmes d’investissement d’avenir (PIA) et en suppléments de créances sur les acteurs économiques16.

Le caractère structurel d’un endettement qui va continuer à s’accroître

En 2018 et 2019, les retraites contribuaient à la totalité des déficits publics de ces deux années, le reste des administrations étant donc globalement à l’équilibre. Entre 2018 et 2023, le besoin de financement des retraites est resté identique en valeur absolue. Aucune réforme n’est intervenue jusqu’ à la modification tardive, en 2023, de l’âge de départ de 62 à 64 ans, qui ne règle au mieux que 20 % des besoins à terme de 2030. Et, à ce socle ancien de déficits structurels, ont été ajoutés entre 2017 et 2023 environ 60 Md€ d’allègements fiscaux et 60 Md€ de dépenses supplémentaires, non financés par des économies, dont la moitié en 2023 était encore liée à la crise de l’inflation.

Pour une présentation claire

Ces constatations ne sont pas la traduction de quelque obscur débat sur des règles comptables. La comptabilité doit représenter au plus près la réalité économique et financière, matérialisée notamment dans les flux de trésorerie et de dette. Or les comptes publics, fondés sur des classements incorrects et l’absence de consolidation, comportent des artifices qui induisent en erreur.

Ouvrir les yeux sur les causes réelles de l’endettement, en corrigeant la présentation biaisée de nos comptes, est indispensable à une prise de conscience collective. Il faudra en effet convaincre que mieux rémunérer l’activité, financer des dépenses d’attractivité du territoire et de transition climatique oblige à réduire graduellement les prestations de retraites, élevées par rapport à notre activité et par rapport aux pays comparables. Aucun autre domaine de la protection sociale (maladie, chômage), des collectivités locales (millefeuille territorial) ou des interventions de l’État, aucune hausse d’impôts ne permettra, à elle seule, de ramener les soldes à un excédent primaire, ce qui représente un effort d’au moins 100 Md€ en cinq ans. L’augmentation en cours du taux d’emploi sera également insuffisante.

En clarifiant la présentation, en rendant plus juste et simple le calcul des prestations, la réforme des retraites, votée en février 2020 avant d’être abandonnée, nous mettait sur une trajectoire certes lente mais transparente, plus saine et modulable d’amélioration des finances publiques, ce que ne fait pas assez, et de loin, la réforme d’avril 2023.

Les premiers débats de la nouvelle législature résultant des élections de juillet 2024 vont strictement à l’opposé de cette perspective. Reformuler une réforme systémique des retraites, sur le modèle des régimes à points des retraites complémentaires des salariés, continuera pourtant à être la condition d’une restauration de la crédibilité financière du pays, tout en évitant l’aggravation d’une charge fiscale et sociale déjà au niveau le plus élevé parmi les pays développés.

Choisir entre la situation encore privilégiée des inactifs et celle, cruciale mais fragile, des actifs reste le seul vrai débat important. Mizaru, Kikazaru et Iwazaru ont bien tort de l’ignorer.

Dans les articles liminaires des lois de financement (LFI et LFSS) et dans les lois de programmation des finances publiques, le Parlement vote une répartition des déficits entre les administrations centrales (APUC), les administrations locales (APUL) et les administrations de Sécurité sociale (ASSO), sur la base des dépenses et recettes de ces trois sous-secteurs des administrations publiques dans les comptes de la nation. Cette répartition est essentielle pour comprendre l’origine des déficits publics. Or, chaque année, cette répartition fait apparaître que les administrations centrales et notamment l’État concentrent tous les déficits, alors que ce dernier ne réalise que 37 % des dépenses, ce qui laisse penser que la dépense de l’État et de ses opérateurs est très excessive.

Pourtant, en 2023, si l’ensemble des recettes publiques avaient été réparties au prorata des dépenses publiques effectives, le déficit de l’État aurait été non pas de -5,6 % mais de -2 % du PIB, celui des collectivités locales de -1 % du PIB et celui des administrations de Sécurité sociale de - 2,5 % du PIB contre un excédent de + 0,5 % affiché, ce qui aurait fourni une explication plus réaliste des déficits publics.

Il existe en effet cinq biais importants du cadre institutionnel des comptes publics affectant surtout les comptes rendus financiers de la protection sociale, qui empêchent la compréhension de leur impact financier.

1. Le classement des entités ou régimes dans le sous-secteur des administrations de Sécurité sociale (ASSO) en comptabilité nationale est trompeur pour deux raisons.

A. L’établissement public administratif de l’État « caisse d’amortissement de la dette sociale » (CADES), classé à sa création en 1996 dans les organismes divers d’administration centrale, a été reclassé en mai 2011 dans les administrations de Sécurité sociale, à l’occasion du changement de base 2005 des comptes de la nation. Cela a pour effet d’ajouter environ 18 Md€ de recettes fiscales de contribution pour le remboursement de la dette sociale (CRDS) et de contribution sociale généralisée (CSG) au sous-secteur et d’améliorer son solde à due concurrence. Or la dette de la CADES, malgré son appellation de « dette sociale », est en réalité une dette indirecte de l’État (145 Md€ à fin 2023), d’ailleurs gérée par convention par un service de l’État, et non une dette des administrations de Sécurité sociale, qui en ont été déchargées. Et, surtout, il est illégitime de mettre en face des dépenses de prestations sociales courantes de l’année des ASSO des recettes qui, consacrées au remboursement du principal des emprunts contractés, financent des dépenses des années antérieures, étalées dans le temps. Dans ses rapports annuels sur la Sécurité sociale, la Cour des comptes affiche d’ailleurs un solde des ASSO « hors CADES ». Ce n’est pourtant pas ce qui est voté dans les lois de financement.

La présente analyse réalloue à l’État 103 Md€ de recettes CADES (2018-2023) consacrées au remboursement en principal de la dette et affectées en comptabilité nationale aux ASSO (0,7 % du PIB d’amélioration des déficits annuels de l’État par an et d’aggravation des déficits des ASSO).

B. Le régime de Sécurité sociale des pensions civiles et militaires de retraites (PCMR) n’est pas inclus dans les administrations de Sécurité sociale parce qu’il est géré en direct par l’État (DGFiP), dans le compte d’affectation spéciale pensions créé en 2005 dans le cadre de la loi organique relative aux lois de finances (LOLF) et non par une caisse de retraites juridiquement séparée. Fondée notamment sur un critère institutionnel, la comptabilité nationale alloue donc les dépenses et les recettes du régime à l’État. Pourtant, le régime PCMR est inclus dans les comptes des régimes obligatoires de base de la Sécurité sociale en comptabilité publique, comme tous les autres régimes spéciaux de retraites. L’absence du régime PCMR dans les ASSO pour les lois de financement réduit le poids de ce sous-secteur dans la dépense publique de 60 Md€ en 2023. Une information, au moins pro forma, du Parlement devrait reconstituer l’ensemble des administrations de Sécurité sociale en y incluant PCMR.

La présente analyse corrige ce point et réalloue aux ASSO 340 Md€ de dépenses des administrations centrales (2018-2023) au titre du régime PCMR, ainsi que les recettes de cotisations associées (110 Md€) sur la base du taux plafond légal français de cotisation de retraites de 28 %.

2. La classification des recettes du régime PCMR en comptabilité nationale dans les comptes de l’État et de la Sécurité sociale n’est pas conforme à la réalité des rémunérations des fonctionnaires.

Dans les comptes votés des ASSO, issus de la comptabilité nationale, comme dans les comptes de l’État et de la Sécurité sociale, les contributions d’équilibre de l’État au régime PCMR, de 45 Md€ (2023), sont assimilées en totalité à des cotisations (cotisations dites « imputées » ou fictives lorsqu’il s’agit d’un régime directement géré par l’employeur en comptabilité nationale). De même, les contributions d’équilibre des opérateurs de l’État (6 Md€), au même taux que celles de l’État, sont classées intégralement en cotisations alors qu’elles comportent aussi un élément subvention principal de 80 %. Cette contribution des organismes divers d’administration centrale n’est d’ailleurs mentionnée dans aucun rapport public, alors qu’elle pèse intégralement sur les déficits des administrations centrales.

Dans la comptabilité de l’État, dans les comptes de la Sécurité sociale et dans les comptes de la nation, l’État refuse en effet de scinder cette dotation publique considérable de 51 Md€ entre cotisation normale et subvention.

Cela conduit à :

– d’une part, masquer le déficit du régime PCMR, qui apparaîtrait si la contribution d’équilibre (calculée avec un taux de 98 % des traitements de l’État, y compris militaires, et 85 % pour les opérateurs de l’État) était scindée entre des cotisations au taux plafond légal en vigueur dans le reste de l’économie de 28 % et la subvention d’équilibre au régime pour le reste. Le solde de l’État tel que voté par le Parlement en loi de financement est dégradé d’autant (- 41 Md€ en 2023) alors que ce déficit devrait être porté par le sous-secteur des ASSO, élargi au régime PCMR ;

– d’autre part, augmenter les rémunérations17, prises en compte en comptabilité nationale pour les fonctionnaires de l’État. De ce fait, la valeur ajoutée non marchande dans les comptes de la nation et le PIB sont majorés de 1,5 % du PIB. De même, la dépense publique est majorée de 1,5 % du PIB car elle est comptée à la fois au titre des retraites versées aux retraités de la fonction publique et au titre des rémunérations des fonctionnaires actifs comprenant la subvention du régime.

Le caractère absurde de ce traitement se lit dans la masse salariale totale par personne employée : 75 000 € par personne pour les employés de l’État (et 90 000 € pour les seuls fonctionnaires) contre 49 000 € pour un salarié privé en 2023. Le budget de l’État est ainsi surchargé d’un coût salarial très important, qui est en réalité une dépense de subvention aux retraites.

Cette classification en cotisations est également contradictoire avec le fait que les contributions concernées ne font pas partie des prélèvements obligatoires publiés par l’INSEE, parce qu’elles sont imputées, donc fictives, alors même qu’Eurostat les inclut dans les prélèvements obligatoires pour la France (écart de 1,5 % du PIB dans les prélèvements obligatoires des deux sources statistiques).

Le règlement de comptabilité nationale SEC 2010 permettrait cependant de choisir l’option de comptabiliser les cotisations imputées de l’employeur État « sur la base d’un pourcentage raisonnable des salaires versés au personnel en activité », dont la référence en France est de 17 %, part employeur des 28 % de cotisation retraites. Au-delà, la contribution d’équilibre serait alors qualifiée de transfert (subvention).

La présente analyse corrige ce point et réalloue aux ASSO - 230 Md€ de solde des administrations centrales au titre du régime PCMR (2018-2023). Cela améliore le solde publié de l’État de 1,5 % du PIB par an.

3. La classification des recettes du régime de retraites des fonctions publiques locales et hospitalières de la Caisse nationale de retraites des agents des collectivités locales (CNRACL) comporte le même biais.

Les employeurs locaux et hospitaliers versent des cotisations de 43 % pour les fonctionnaires qu’ils emploient contre 28 % pour le régime général des salariés. Cette surcotisation représente 8 Md€ par an de subvention pour couvrir 27 Md€ de charges du régime. En comptabilité nationale comme dans les comptes de la Sécurité sociale, ce flux annuel n’est pas considéré comme un transfert (subvention) mais reste pris en compte comme une cotisation normale.

La présente analyse corrige ce point et réalloue vers les ASSO - 22 Md€ de solde des APUL (la moitié de la surcotisation, l’autre moitié étant supportée déjà par les hôpitaux dans le compte des ASSO) au titre du régime CNRACL (2018-2023).

4. Les comptes des régimes obligatoires de base de la Sécurité sociale sont votés sur base individuelle, sans présenter leur contribution au déficit public consolidé.

La comptabilité des régimes obligatoires de base de la Sécurité sociale (611 Md€ de dépenses, - 11 Md€ de solde officiel 2023) votée en LFSS est établie et auditée sur base individuelle pour chaque branche, sans déterminer la contribution effective de chacune d’entre elles au déficit global, avant transferts de l’État, des collectivités locales ou avant transferts internes aux organismes de Sécurité sociale.

La Cour des comptes formule certes, chaque année, des critiques non suivies d’effets sur le caractère variable des affectations de recettes fiscales ou sociales ou des répartitions de dépenses entre branches, qui retirent une large partie de la signification des comptes sociaux par branche. Mais elle ne corrige pas les soldes par branche des transferts qui ont lieu entre, d’une part, l’État ou d’autres employeurs publics et, d’autre part, les régimes de Sécurité sociale (régimes spéciaux de retraites, dont PCMR, CNRACL, autres régimes spéciaux, compensation des exonérations ciblées de cotisations sociales). Elle ne corrige pas les transferts entre régimes de Sécurité sociale, avec, par exemple, les contributions de la branche famille à la branche retraite (10 Md€), de la branche maladie à l’État et à la branche retraites (9 Md€) ou de la branche autonomie aux départements (5 Md€).

Pour être pertinents, les comptes rendus financiers de la Sécurité sociale devraient être établis et votés pour chaque branche sur base consolidée de l’ensemble des administrations publiques. Ainsi, corrigés des subventions croisées, les régimes obligatoires de base de la Sécurité sociale présentés en déficit de - 11 Md€ en 2023 ont contribué, avant transferts, au déficit global de 2023 à hauteur de - 52 Md€. Les branches famille, autonomie et accident du travail apparaîtraient en excédent beaucoup plus important, la maladie en équilibre et les retraites avec le fonds de solidarité vieillesse (FSV) en fort déficit.

La présente analyse corrige ce point en se fondant sur des comptes de sous-secteurs avant transferts en dépenses et recettes (108 Md€ de transferts entre administrations en 2023, dont 20 Md€ en dépenses des ASSO et 25 Md€ en recettes des ASSO) et en ajoutant les transferts comptabilisés à tort en cotisations.

En comptabilité nationale, un détail des ASSO par branche, qui n’est pas publié, serait particulièrement utile pour certaines d’entre elles comme la vieillesse (23,5 % des dépenses publiques) ou la maladie (16 %). L’importance de ces branches dans la dépense justifierait pleinement ce niveau de détail.

5. L’absence de consolidation précise de la branche retraites (base et complémentaire).

Le seul regroupement des régimes obligatoires de retraites résulte en principe du rapport annuel du Conseil d’orientation des retraites. En effet, sans justification financière, la loi de financement de la Sécurité sociale exclut de son champ les régimes de retraites complémentaires, qui constituent pourtant 30 % des prestations de retraites (ainsi que l’UNÉDIC). Mais le rapport du COR ne présente aucune consolidation rigoureuse et comptable de l’ensemble des régimes de retraites et se limite à un traitement statistique incomplet des principaux agrégats, non détaillé par régimes.

De plus, il se fonde sur la « convention » que les transferts entre administrations sont des recettes assimilables à des prélèvements obligatoires (cotisations réelles ou impôts) affectés aux régimes de retraites. Cela est inexact, puisque les recettes de transfert des régimes de retraites sont éliminées lors la détermination des déficits globaux, laissant à l’ensemble de la branche vieillesse un besoin de financement de l’ordre de - 71 Md€ contre un excédent de 4 Md€ officiellement publié pour 2023. C’est pourquoi, lors d’une présentation le 21 septembre 2023, il a été proposé sans succès aux membres du COR de publier aussi un solde de la branche « avant transferts entre administrations » et sur la base du plafond légal de taux de cotisation des régimes de retraites français de 28 %.

Conclusion

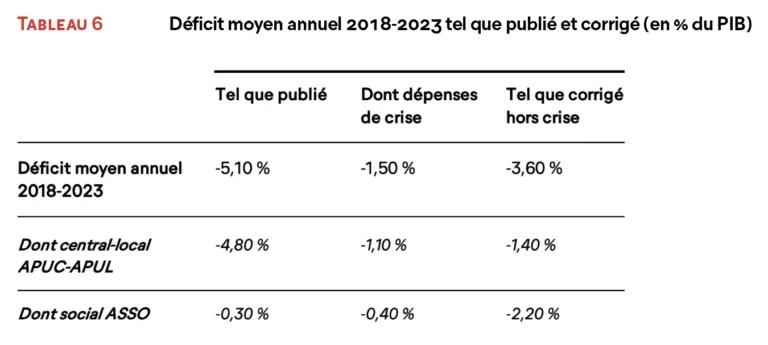

Ces corrections conduisent à transformer, comme résumé dans le tableau 6, la répartition des déficits des administrations publiés et votés.

Hors crise, le déficit de l’ensemble des administrations centrales et locales est resté modéré (- 1,4 % du PIB), la cause la plus importante des déficits publics ayant été la contribution des administrations de Sécurité sociale (-2,2 %), dont - 2,9 % pour les retraites.

Notes et références

-

La méthode consiste à reclasser les données, hors transferts, des sous-secteurs des administrations des comptes de la nation en base 2020, en leur agrégeant des informations disponibles et homogènes.

-

Rapport économique, social et financier associé à la LFI-RESF ; rapports de la Cour des comptes (La Situation et les perspectives des finances publiques, juillet 2024, budget État 2023 et Sécurité sociale 2023) ; rapport à la commission des comptes de la Sécurité sociale, mai 2024 ; rapport COR 2024 et comptes de la nation base 2020, mai 2024.

-

774 Md€ en 2023 (y compris le régime de retraites des fonctionnaires de l’État), soit 48 % des 1 608 Md€ de dépenses publiques totales.

-

Après 31 Md€ de subventions reçues de l’Union européenne, empruntées par l’UE et dont la France risque de rester redevable après 2028 si des ressources propres ne sont pas trouvées pour rembourser l’emprunt de l’UE.

-

Voir les deux rapports très nuancés du Comité d’évaluation de France Relance publiés en octobre 2021 et en janvier 2024.

-

Voir à ce titre l’analyse détaillée de la Cour des comptes dans le rapport précité de juillet 2024 : un besoin additionnel de 25 Md€ à 34 Md€ par an de crédits publics d’ici à 2030, hors fiscalité carbone additionnelle et effets croissance.

-

Avec une incertitude relative à la projection dans le temps de l’impact des mesures nouvelles.

-

6 points de PIB de croissance cumulée depuis 2017.

-

Sur la place qu’occupent les retraites dans les déficits publics, voir aussi nos deux précédents articles parus dans Commentaire : « Retraites obligatoires et déficits publics. Pour la clarté », nº 182, 2023/2, p. 245-254 ; « Protection sociale et déficits publics : un message trompeur », nº 185, 2024/1, p. 127-135.

-

Voir sur ce point la même observation dans le rapport précité de la Cour des comptes de juillet 2024, p. 57.

-

Régimes fermés pour l’avenir (sauf l’Établissement national des invalides de la marine et les industries électriques et gazières) en 2023, mais la charge de 8 Md€ va persister pendant longtemps et devra être compensée au régime général qui reprend la gestion des régimes.

-

Régime général avec salariés agricoles, exploitants agricoles, 2 régimes fonctionnaires et 11 régimes spéciaux.

-

Un employé de l’État coûtant de ce fait 75 000 € toutes charges comprises (et 90 000 € pour un fonctionnaire), contre 49 000 € pour un salarié privé, ce qui montre qu’il ne peut s’agir de cotisations mais qu’il est bien question de subventions.

-

La TVA est déjà passée de 36 % des recettes de l’État en 2017 à 21 % en 2023, conséquemment aux compensations d’allègements de cotisations sociales et d’allègements fiscaux.

-

Et encore plus avant prise en charge par la Caisse nationale d’assurance maladie (CNAM) des politiques de santé de l’État pour 50 Md€ en six ans (fonds des agences régionales de santé (ARS), Santé publique France pour l’essentiel).

-

La libération des trésoreries constituées en temps de crise (dette nette des actifs financiers augmentant plus que la dette brute Maastricht) a également été compensée par la dépréciation des titres indexés sur l’inflation.

-

En comptabilité nationale, les rémunérations des salariés, équivalentes à la masse salariale, comprennent l’ensemble des cotisations, employeurs et salariés des régimes sociaux, reversées par le bénéficiaire au régime.

-

Crédits photo : chuanpis/Shutterstock.

- Hits: 1628

*Jean-Pascal Beaufret

*Jean-Pascal Beaufret